銀行融資を検討する際に、「審査が厳しく、自社では借りられないのではないか」と不安を感じる中小企業の経営者は少なくありません。

実際、銀行融資は景気の影響を受けやすく、借りやすい時期もあれば、審査が厳しくなる時期もあります。

現在はやや融資を受けにくい市況といえますが、一方で、銀行から資金を借りたいと考える中小企業は依然として多いのが現実です。

そこで今回は、資金調達を専門とする当社が、銀行融資の審査で重視されるポイントや、審査に通過するための対策について解説していきます。

銀行借入の審査とは?

銀行から融資を受けるには、審査に通らなくてはなりませんが、実際にはどのような流れで行われており、銀行と他の金融機関では審査にどのような違いがあるのでしょうか。

ここでは、銀行借入の審査について基本的な流れと他の金融機関との違いについて見ていきます。

銀行融資の基本的な流れ

銀行融資は、基本的に以下のような流れで審査が行われています。

- 融資の相談・申し込み

- 必要書類の提出

- 審査

- 契約手続き

- 融資完了

融資審査は、個人でも法人でも基本的には同じような流れです。

融資の申し込みは、銀行窓口、ネット、電話などから可能であり、営業担当者が自宅や事務所に来訪し、受付するケースもあるでしょう。

また、個人と法人で必要な書類が異なります。

例えば、個人の場合は運転免許証などの本人確認資料、年収確認資料が必要になりますが、法人の場合は商業登記簿謄本、決算書、事業計画書などの事業実態が分かる書類が必要です。

なお、必要書類を提出してから審査がスタートとなりますが、審査では、さまざまな観点を総合的に見て判断するため、審査状況によっては追加の資料提出を求められるケースも考えられるでしょう。

追加書類の提出を求められた場合には、早めに提出することで審査もスムーズに進みやすくなります。

また、融資の相談をした時点で注意すべきポイントを十分にヒアリングしておくことが重要です。

他の金融機関との違い(消費者金融・信用金庫など)

銀行、消費者金融、信用金庫では、それぞれ適用される法律(根拠法)が異なり、審査スピードや金利などが違います。

銀行は「銀行法」に基づいて個人や企業向けにさまざまな金融サービスを提供しており、国民経済の健全な発展に資することを目的として設立されています。

銀行借入は、消費者金融や信用金庫と比べて、低金利で借入できるケースが多い一方、融資審査は厳しく、時間がかかる場合が多いです。

消費者金融業者は、「貸金業法」に基づいて貸付を行う貸金業者であり、主に個人を対象としています。

銀行や信用金庫などと比べて審査も通りやすく、審査スピードも早いため、最短即日での融資も可能です。ただし、銀行や信用金庫と比べて金利は高めに設定されるケースが多いです。

信用金庫は、地域住民や中小企業者を会員とし、相互扶助を目的とした協同組織の金融機関であり、「信用金庫法」を根拠法としています。

信用金庫は、利益第一主義ではなく、地域社会の利益や安定を優先しているため、銀行審査とは視点が異なる部分があります。したがって、銀行では審査に通らない場合でも信用金庫では通るといったケースも十分考えられるでしょう。

審査スピードは銀行と同様ですが、金利は銀行よりもやや高めになるケースが多いです。

なお、信用金庫と似たような協同組織の金融機関として信用組合などもあげられます。

このように、金融機関によって適用される法律が異なるため、審査においても違いが見られるのです。

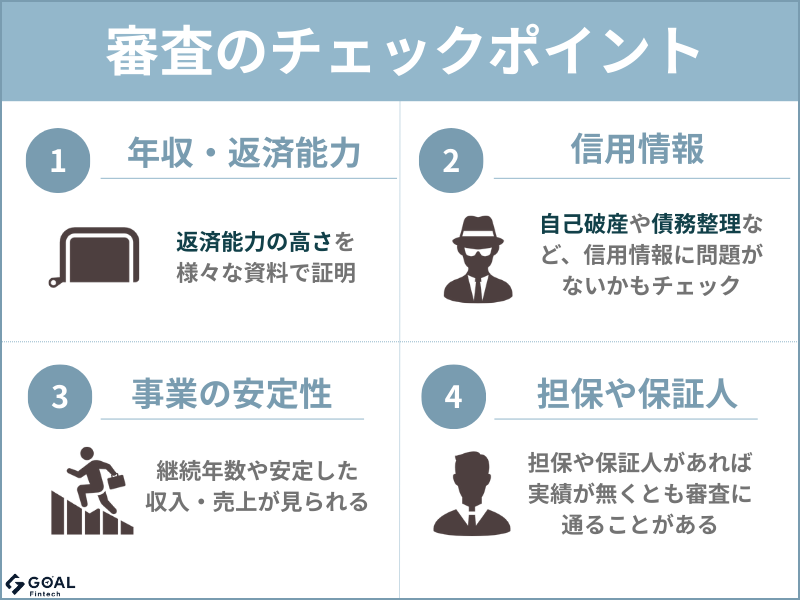

銀行借入の審査でチェックされる主な基準

銀行は、顧客が預け入れた預金を貸し付けることで収益を得ているため、問題なく返済できる人や事業者に融資を行わなくてはなりません。したがって、融資審査では、さまざまな観点から総合的に判断されるのが実態です。

では、銀行は審査において具体的にどのような点をチェックしているのでしょうか。

- 年収・返済能力

- 信用情報(延滞・ブラックリストなど)

- 勤務先や勤続年数、事業の安定性

- 担保や保証人の有無

ここでは、銀行借入の審査でチェックされる主な基準について以下のとおり解説しますので、それぞれ見ていきましょう。

年収・返済能力

年収や返済能力に問題ないかは、銀行の借入審査において特に重点的にチェックされる項目です。

自身の年収に対して、年間返済額の割合である「返済負担率」が基準内に収まるかどうかは審査を行ううえで重要なポイントになります。

この返済負担率が高いと返済能力がないと判断され、審査に通りにくくなるため、注意が必要です。

信用情報(延滞・ブラックリストなど)

過去の借入の支払い状況、自己破産や債務整理など、信用情報に問題がないかも借入審査においてチェックされる項目になります。

信用情報とは、ローンやクレジットなどの契約内容や返済・支払状況、借入残高などを記録した個人情報のことです。

銀行などの金融機関では、融資の申し込みがあった場合に、信用情報機関に照会を行い、信用情報に問題がないかをチェックしています。

この信用情報に問題があると融資審査が通らない可能性が高くなるため、普段からクレジットカードやスマホ代の支払いなどは遅れが発生しないよう注意が必要です。

勤務先や勤続年数、事業の安定性

勤務先や勤続年数、事業の安定性も融資審査においてチェックされる項目の1つです。

勤務先の業況が悪いと、勤務先が倒産した場合には収入がなくなり、返済できなくなる可能性が高くなります。

銀行としては、事業が安定し、継続して働けるかどうかが重要なチェック項目になります。

したがって、公務員や上場企業、地元大手企業の従業員などの方が融資審査においては有利に働くケースが多いです。

また、勤務年数が短い場合や転職回数が多いと仕事が長続きしないのではないかと判断され、審査に通りにくくなる可能性が考えられるので注意しておきましょう。

担保や保証人の有無

担保や保証人の有無も銀行借入審査において重視される項目の1つです。

担保や保証人がいると、万が一、返済が履行されない場合でも担保処分、保証人からの返済によって貸し倒れリスクを軽減できます。

したがって、住宅ローンなどの担保を必要とする借入では、借入額と担保の評価額が妥当であるかのチェックが大切なのです。

いわゆる不動産担保ローンは、不動産の担保価値としての評価が高いほど審査において有利に働きます。

また、保証人が必要な場合には、保証人の信用情報に問題がないかのチェックも行われています。

このように、担保や保証人の有無も銀行借入の審査において重視される項目の1つといえるのです。

銀行借入の審査日数はどれくらい?

銀行借入の審査日数は、法人や個人、申し込み内容などによって異なります。

個人の場合、ライフステージに応じた資金使途が想定しやすく、自動車や住宅の購入、消費性資金など、商品をパッケージングしやすく、画一的な基準での審査が可能です。

一方、法人の場合は、業種、事業規模もさまざまであり、個人と比べて金額も大きい場合が多く、その分慎重な審査が求められます。そのため、審査にかかる日数も長くなりやすいです。

ここでは、一般的な審査にかかる審査日数や審査が遅れるケースについて、以下のとおり解説しますので詳しく見ていきましょう。

- 法人融資の場合(運転資金・設備資金など)

- 個人向けローンの場合(カードローン・住宅ローンなど)

- 審査が遅れるケース

法人融資の場合(運転資金・設備資金など)

法人融資においては、資金使途やどのような融資商品を利用するかによって審査日数が異なります。

プロパー融資での申し込みであれば、申し込みから2~3週間程度で結果が出るケースが一般的です。一方、信用保証協会の保証融資を利用する場合には、保証機関による審査も必要になるため、申し込みから1ヶ月半程度が目安といえるでしょう。

なお、設備資金の場合には、設備にかかる金額の妥当性なども審査されます。また、不動産などの担保が必要な場合には、担保調査にかかる時間も加わるため、より審査に日数がかかるケースが多いです。

内容によって異なりますが、審査結果が出るまでに2~3ヶ月程度かかる可能性もあるでしょう。

個人向けローンの場合(カードローン・住宅ローンなど)

個人向けローンの審査は、ローンの内容によりますが、申し込みの翌営業日~2週間程度で結果が出るケースが一般的です。

カードローンやフリーローンは比較的早く結果が出やすく、申し込みの翌営業日~1週間程度で結果が出るケースが多いでしょう。

一方、住宅ローンなどの担保が必要な場合には、通常の審査だけでなく、担保評価などの作業が必要になるため、申し込みから2週間程度かかるケースが想定されます。

審査が遅れるケース

審査が遅れるケースとして、以下のようなケースがあげられます。

- 申し込み内容の不備

- 必要書類の不足

- 事業規模・財務内容が複雑である

- 担保調査

- 在籍確認が取れない

- GWなどの大型連休を挟む

申し込みの内容に不備があった場合、正確な審査ができません。したがって、審査が遅れてしまう可能性が高いです。また、必要書類が不足していた場合も、追加の書類提出が求められるため、審査が先に進まず、遅れてしまう可能性が考えられるでしょう。

法人で事業規模が大きい場合や複雑な財務内容の場合、追加の書類提出や調査が必要なケースが考えられ、想定以上に審査に時間がかかる場合も少なくありません。

さらに、不動産などの担保が必要な場合には、担保価値を算出する必要があり、更に時間を要するケースが多いでしょう。

このように、審査において内容の不備・不足、追加での調査が必要な場合には、通常よりも審査日数がかかるケースが考えられます。

この他にも、在籍確認が取れない場合やGWや年末年始などで銀行休業日が続く場合にも審査が進まず、遅れてしまうケースが考えられます。事前に在籍確認が取れるよう対応したり、日数に余裕を持って申し込んだりすると良いでしょう。

銀行借入の審査に通らない主な理由

銀行に融資を申し込んでも必ず借入ができる訳ではありません。状況によっては、審査に通らないケースも十分に考えられます。

では、銀行借入の審査に通らない理由としては、どのようなものが考えられるでしょうか。

ここでは、銀行借入の審査に通らない理由として、以下のとおり解説します。

- 収入に対して借入希望額が多すぎる

- 信用情報に問題がある

- 税金や社会保険料の滞納

- 事業計画や資金使途が不明確(法人の場合)

それぞれ詳しく見ていきましょう。

収入に対して借入希望額が多すぎる

銀行借入の審査に通らない理由として、収入に対して借入希望額が多すぎるケースが考えられます。

消費者金融では貸金業法の総量規制によって年収の3分の1を超える融資はできません。銀行は、総量規制の対象外のため、年収の3分の1を超える融資も可能です。

しかし、借入額が大きくなるとその分毎月の返済額も大きくなってしまいます。借入希望額が大きいと、その分高い年収が求められるため、融資のハードルも必然的に高くなってしまうのです。

銀行によって審査基準は異なりますが、一般的に、すべての借入の年間返済額が年収の30%を超えると返済負担が大きいと判断され、融資が通らないケースが多いです。

このように、収入に対し、借入希望額が多すぎる場合は、銀行借入が通らない理由として考えられるでしょう。

信用情報に問題がある

銀行借入の審査に通らない理由として、信用情報に問題があるケースがあげられます。

クレジットカードの支払いや他の借入の返済が遅れていたり、過去に債務整理をしたりしていた場合、信用情報に問題があるとして借入審査に通らない可能性が高いです。

また、申告内容と信用情報機関への照会内容に乖離があった場合、虚偽の申し込みをしていると判断され、融資に通らないケースがあります。虚偽の内容を申告しても信用情報からすぐにバレるため、融資を申し込む際には、正確に申告するのが大切です。

法人の場合だと、提出された決算書などの財務情報から返済できるだけの原資が捻出できるかを審査しています。

現時点の決算内容では返済原資を捻出できない場合には、融資を受けることでどのように事業が展開され、どうやって返済原資が確保できるようになるかの根拠を示せるような事業計画書を作成する必要があります。

税金や社会保険料の滞納

性菌や社会保険料を滞納している場合も、銀行借入審査に通らない理由として考えられるでしょう。

税金や社会保険料を滞納したままにしていると、銀行の預金を差し押さえられる可能性があります。過去に差し押さえが行われた場合には、銀行側はその履歴が残っているため、審査に通りにくくなる可能性が高くなります。

「税金や社会保険料の納付を怠っている=融資も返済しない」と考えられるため、審査で不利になってしまうのです。

銀行に融資残高がある場合、差し押さえが入ったとしても反対債権があるとして差し押さえに応じなくて済みますが、近年は、反対債権があっても差し押さえに応じなくてはならないケースも見られます。

このような点からも税金や社会保険料の滞納がある場合には、貸し倒れリスクが高まるため、銀行借入の審査には通りにくくなる可能性が高いといえるでしょう。

事業計画や資金使途が不明確(法人の場合)

法人で融資が通らない理由としては、事業計画や資金使途が不明確なケースがあげられます。

法人融資の場合、運転資金もしくは設備資金が対象であり、それ以外の資金使途は基本的に認められません。

例えば、運転資金を借入する場合、月商の2〜3ヶ月程度であれば特に問題ありませんが、年商を大きく上回るような金額を借り入れるのは不自然です。

売上高を大きく上回るだけの金額を借り入れる必要があるのであれば、「なぜ必要なのか」といった明確な理由がないと銀行は首を縦には振らないでしょう。

設備資金も同様であり、見積書の提示や、その設備投資の必要性が説明できないと根拠不明として融資が通らない可能性があります。したがって、説得力のある事業計画を掲示することが重要です。

銀行借入の審査に通すためのポイント

銀行借入の審査を通過するには、いくつかのポイントを押さえておくことが重要です。

審査時のポイントを押さえておくと審査もスムーズに進みやすく、自身の希望に沿った借入が受けやすくなるでしょう。

では、具体的にどのような点に注意しておくと良いのでしょうか。

銀行借入の審査に通るためには、以下のようなポイントを押さえておくのが重要です。

- 希望額を適正に設定する

- 信用情報を整理する(延滞改称など)

- 必要書類を揃えて不備なく提出する

- 法人の場合は事業計画書を丁寧に作成する

ここでは、銀行借入の審査に通るためのポイントについて詳しく解説しますので、それぞれ見ていきましょう。

希望額を適正に設定する

銀行借入の審査に通るには、借入希望額を適正に設定しておくことが大切です。

銀行は、資金使途に対してその希望額が妥当かどうかをチェックしています。

資金使途に見合う適正な金額であれば審査もスムーズに進められる可能性が高いです。しかし、適正とは思えないような金額で申し込みされた場合、審査を通すのは難しいといえるでしょう。

例えば、年間売上が1,000万円の事業者が、運転資金として2,000万円の借入を申し込んだ場合、銀行はその金額が妥当だと考えるでしょうか。

売上高よりも大きな金額を運転資金として借り入れるのは不自然であり、適正な借入額とは考えにくいでしょう。

一方、同様の売上規模で200万円の運転資金であれば、平均月商の2~3ヶ月程度の金額であり、売上の入金サイトなどの状況にもよりますが、金額も妥当であると判断できる可能性も高いです。

このように、適正な希望額かどうかは審査を通すうえで重要なポイントといえます。

信用情報を整理する(延滞解消など)

信用情報を整理しておくのも銀行借入の審査を通すためには重要なポイントといえます。

銀行は、融資審査において、申込者の信用情報を信用情報機関に照会し、現在の借入状況や返済状況の確認をしています。

信用情報を照会した結果、過去に延滞や事故など問題があった場合、銀行の貸し倒れリスクも大きくなるため、融資は難しいと判断されるでしょう。

また、収入に対して借入金額や件数が多い場合も返済ができなくなるリスクが高いと判断され、融資が通りにくいと考えられます。

したがって、延滞がある場合には銀行融資を申し込む前に延滞を解消しておくなど、自身の信用情報を整理しておくのが大切です。

必要書類を揃えて不備なく提出する

銀行借入の審査を通すには、必要書類を不備なく提出することも重要なポイントの1つといえます。

必要書類の不足や不備があると融資審査が先に進められません。スムーズに審査を行うためにも不備のない書類を揃える必要があります。

また、本人確認資料の住所、勤務先住所や連絡先、年収確認資料の金額など、申し込み内容と提出書類に間違いがないかなどのチェックも大切です。

申告した内容と提出書類の内容が相違していた場合、確認に時間を要するため、スピーディーな審査ができません。

申告内容と提出書類の内容が大きく相違している場合には、融資がスムーズに進まないばかりか、虚偽の申告をしていると判断されて審査に通らないケースも十分考えられます。

したがって、必要書類が不足していないか、不備はないかを十分確認し提出するよう心がけましょう。

法人の場合は事業計画書を丁寧に作成する

銀行借入の審査を通すには、法人の場合は丁寧な事業計画書を作成するのも重要なポイントです。

事業計画書を作成する場合、単なる希望的観測による夢のような収支計画を立てるだけでは意味がありません。

市場分析や競合分析、売上・収支・資金繰り計画、リスク対策、返済計画など、根拠に基づいた実現可能性が高いと判断できる事業計画作成が重要です。

作成した事業計画を達成するには、具体的にどういった行動を行うかといったアクションプランの策定も重要なポイントになります。

また、事業計画書を作成する際には、専門家を活用するのもポイントです。

税理士や中小企業診断士、コンサルタントなどに相談することで、質の高い事業計画を作成できる可能性が高まります。

とはいえ、専門家に任せっきりにするのは意味がありません。主軸となる事業計画は自分たちで立案したうえで、専門家によるアドバイスを活用しながら質の高い事業計画の作成を目指しましょう。

銀行借入の審査が甘い銀行もある?

銀行借入において審査が甘い銀行はありません。

銀行をはじめとした金融機関は銀行法や貸金業法に基づいて、申込者や事業者の返済能力を慎重に審査しなくてはならないと法律で義務付けられています。

しかし、メガバンクや地方銀行、ネット銀行など、各銀行によって申し込む人の年収、職業、信用情報などの審査基準が異なります。

したがって、メガバンクでは審査に通らなくても、ネット銀行なら審査に通ったというケースも十分に有り得るのです。

では、メガバンクと地方銀行、信用金庫やネット銀行などではどのような違いがあるのでしょうか。

ここでは、メガバンクと地方銀行の違いや、信用金庫・ネット銀行などとの比較について解説しますので、それぞれ見ていきましょう。

メガバンクと地方銀行の違い

メガバンクと地方銀行では、営業エリア、取引を行う顧客の事業規模、提供サービスなどが大きく異なります。

メガバンクは日本全国に支店を有するだけでなく、海外にも拠点を置いており、上場企業などのいわゆる大企業との取引が中心です。

個人の場合も、全国や海外に支店があるため、全国転勤や海外転勤がある方には利用しやすい銀行といえます。

一方の地方銀行は、各都道府県の県庁所在地などに本店を構え、営業エリアも本店のある都道府県内及び近隣都道府県に限定されています。

顧客は地元の大手企業や中小企業、営業エリアの個人が対象であり、地域に根差したサービスを行っているのが特徴といえるでしょう。

銀行借入についてもメガバンクは大企業などを主な融資対象としているため、審査基準も厳しく、個人向けのローンなどの比較的高い水準が求められます。

しかし、地方銀行は地域に根差した大手企業や中小事業者、地域住民が主要な取引となるため、メガバンクよりも柔軟で地域の特色を考慮した基準が適用されるケースが多いです。

したがって、創業したばかりの事業者などは地方銀行などの地元密着型の銀行を選ぶ方が借入も柔軟に対応してくれる可能性が高いといえるでしょう。

また、個人の場合も全国水準に合わせた基準が設けられているケースが多いです。しかし、地方銀行は営業エリア内に居住する人が対象のため、給与振込、口座振替、預金取引状況、勤務先との取引の有無などが審査に有利に影響するケースが多いでしょう。

信用金庫・ネット銀行などとの比較

メガバンクと地方銀行の違いを解説しましたが、信用金庫とネット銀行などとはどのような違いがあるでしょうか。

信用金庫・ネット銀行との違いについて、以下の表のとおり比較してみましたので、見ていきましょう。

| 金融機関 | メガバンク | 地方銀行 | 信用金庫 | ネット銀行 |

|---|---|---|---|---|

| 審査の柔軟性 | 低い | 高い | 高い | 高い |

| 審査の特徴 | 画一的 | 地域性・個別事情を考慮 | 地域性・個別事情を考慮 | オンラインで効率的 |

| 審査スピード | 比較的早い(AI化による効率化) | 遅い | 遅い | 速い |

| サポート | 充実(サポート窓口なども多様) | 充実(対面、個別に対応可) | 充実(対面メインで親身な対応) | オンライン・電話がメイン(ネットが苦手な人には×) |

| 向いている人 | 全国転勤がある人など | 地域に根差した企業、個人 | 地域に根差した企業、個人 | 急な資金ニーズのある個人、企業 |

信用金庫は地方銀行と同じく、営業エリアが限定されており、銀行以上に地域社会の利益や発展に寄与することを目的としています。

そのため、信用金庫の融資審査は、上記表のとおり、地域密着型で個別事情に対して柔軟な対応を行うケースが多いです。

一方のネット銀行は、全国どこでも取引可能であり、スピーディーなオンライン審査が特徴といえます。ネット銀行は、実店舗を持たないことから、店舗運営コストがかからないため、比較的柔軟な審査対応を行っているケースが多いです。

借入の目的や資金ニーズ、自身の状況に応じた金融機関を選ぶのがおすすめといえるでしょう。

銀行借入の審査に落ちたらどうすればいい?

銀行借入を申し込んでも審査に落ちてしまうケースも十分に想定されます。

では、銀行借入の審査に落ちた場合、どのような対策を取ると良いのでしょうか。

ここでは、銀行借入の審査に落ちた場合の対応策について以下のとおり解説します。

- 原因を分析する(信用情報・収入・書類不備)

- 別の銀行や金融機関を検討する

- 専門家に相談する(FP・税理士・行政書士など)

それぞれ詳しく見ていきましょう。

原因を分析する(信用情報・収入・書類不備)

まず、なぜ審査に落ちたかの原因分析が大切です。

銀行では、基本的に審査に落ちた理由を具体的には教えてくれません。

懇意にしている銀行担当者に相談していた場合には、ある程度具体的な理由を教えてくれるケースもありますが、一見客や個人向けローンなどの場合は、具体的に教えてもらえる可能性は低いでしょう。

したがって、自身の信用情報や収入状況、書類の不備なのかなどの原因分析を行う必要があります。

自身の信用情報が原因だと考えられる場合には、CICやJICCといった信用情報機関に情報開示請求を行い、過去の延滞履歴や未払い、借入過多に陥っていないかを確認しましょう。

信用情報が原因の場合には、延滞や未払いを解消したり、借入額を減らしたりといった対応を行い、融資審査が有利な状況になるよう改善を図るのが重要です。

また、収入の減少、転職したばかりの場合には、新しい収入確認資料が出てから再度申し込むのも1つの対応策といえます。何が原因で審査に落ちたのかを分析し、次の申込に活かすことが大切だといえるでしょう。

別の銀行や金融機関を検討する

別の銀行や金融機関を検討するのも、審査に落ちた場合の対応策の1つとしてあげられます。

個人向けのローンや事業性融資の審査基準は、各金融機関によって異なるので、Aの銀行では審査に通らなくても、Bの銀行では審査に通ったというケースも少なくありません。

銀行の融資審査に落ちた原因を分析し、原因を改善させたうえで別の金融機関に申し込むことで借入ができないかを検討してみるのもおすすめです。

また、銀行だけではなく、信用金庫やネット銀行、消費者金融の利用を検討するのも1つの方法といえます。

信用金庫はメガバンクや地方銀行よりも、更に地域社会の利益・安定化を目的としているため、個別の事情に応じて柔軟な対応をしてもらえるケースもあります。

ただし、審査に申し込んで通らなかった場合、その情報が信用情報機関に6ヵ月間は登録されます。

むやみやたらとさまざまな金融機関に申し込んだとしても、金融機関に信用情報を照会された際に、審査に落ちた履歴を確認され、「お金に困っている」と判断される可能性が高いです。

したがって、短期間のうちに何度も審査に申し込むのではなく、時期を見て申し込むよう注意しておきましょう。

専門家に相談する(FP・税理士・行政書士など)

FPや税理士、行政書士などの専門家に相談するのも、基本的な対応策の1つとしてあげられます。

専門家に相談すると、融資審査においてどのような点が問題であったか、どのような点を改善すべきかを指摘してもらえるため、再申請時に成功する可能性が高くなるでしょう。

特に、FPや税理士、公認会計士、コンサルタントなどに相談すると、第三者の目線から事業の課題を客観的に把握したうえで指摘してくれるので、自身では気付けない課題が見えてくるケースも多いです。

実際、融資審査に落ちた企業が、専門家に相談して自社の財務状況の改善を図ったことで、融資審査に通ったケースも少なくありません。

このように、銀行借入の審査に落ちた時には、専門家に相談して、改善を図ることが大切です。また、融資審査に通るためだけではなく、自社の経営がより良い方向に進めていくためにも重要ですので、積極的に利用すると良いでしょう。

ただし、専門家任せにするのはNGです。あくまでも、改善を図るのは自分自身であることを認識しておきましょう。

銀行借入に関するよくある質問

ここでは、以下の銀行借入に関するよくある質問についてご紹介します。

- 銀行借入の審査で何を調べられますか?

銀行では、いわゆる「借りすぎ」を防ぐため、返済能力や過去の履歴を調査したうえで融資の判断を行っています。

金融業者は、法律によって融資審査が義務付けられているため、例え少額であっても審査なしで融資を行うことはできません。

個人の場合には、年収、職業、勤務先、勤務形態、勤続年数などの返済能力があるかどうかと、過去の返済状況や他の借入状況などの信用情報についての調査が実施されています。

法人の場合には、決算書などの財務情報や業務内容、業界情報、主要取引先、過去の取引状況などを審査したうえで、融資の可否を判断しています。

さらに、銀行では、個人・法人を問わず、警察庁のデータベースに照会を行い、反社会的勢力に該当しないかどうかを調査するスクリーニング検査を実施しなくてはなりません。

同姓同名などでヒットした場合、さらに詳細な調査が必要となり、審査結果が出るまでに時間がかかるケースも考えられます。

なお、過去に逮捕歴があるなど、反社会的勢力と判断された場合には、融資を受けたくても受けられない可能性もあるため、注意しておきましょう。

- 銀行で300万円借りるには年収はいくら必要?

銀行で300万円借りるのに必要な年収額は、ローンの種類や個人の信用状況によって異なります。

銀行では、年収だけではなく、勤務先、勤続年数、勤務形態、信用情報、取引状況などをさまざまな観点から総合的に審査を行っています。

例えば、「住宅ローン」や「マイカーローン」といった目的型ローンの場合、自身の年収を超えるような金額でも借入できる可能性が考えられるでしょう。

消費者金融などの貸金業者は、総量規制の対象であり、基本的に申込者の年収の3分の1を超える貸付はできません。したがって、300万円借りるには、少なくとも900万円以上の年収が必要です。

銀行は、総量規制の対象外であり、銀行独自の基準を設定しているため、年収の3分の1を超えていたとしても借入できる可能性が考えられるでしょう。

とはいえ、年収を超えるような金額の場合、毎月の返済負担も大きくなりやすいです。そのため、他の借入なども含めて年間の返済負担額は年収の30%以内に収まるよう借入を行うのが1つの目安といえます。

- 絶対に借りられる銀行はありますか?

絶対に借りられる銀行はありません。

銀行、信用金庫、消費者金融などの金融業者は、それぞれに遵守しなくてはならない法律が定められていますが、いずれの法律においても、融資時には審査が義務付けられています。したがって、絶対に借りられる銀行は存在しないのです。

銀行では、「銀行法」が適用されますが、第1条において「預金者等の保護」と「銀行業務の健全かつ適切な運営による国民経済の健全な発展に資することを目的とする」と定められています。

また、第13条の3の2では、「顧客の利益保護のための体制整備」が求められています。万が一、貸し出したお金が返済されなければ、顧客の利益保護ができないため、融資審査が必要なのです。

消費者金融においても、「貸金業法」第13条にて「返済能力の調査」を行うよう定めています。したがって、貸したお金が必ず返済されるかを審査しなくてはなりません。

信用金庫においても同様に、地域社会の利益や安定を目的として「信用金庫法」が適用されています。地域社会の利益・安定を図るには、誰彼構わず融資する訳にはいきません。

このように、金融業を営む事業者は、必ず審査を行わなくてはならず、審査によっては融資を受けられないケースも考えられるのです。

なお、「審査なし」「絶対に借りられる」などの謳い文句で宣伝をしている業者は、闇金業者である可能性が高く、違法業者ですので絶対に利用しないよう注意してください。