資金調達の方法として、土地や建物を所有している場合は不動産担保ローンを選択する人も少なくありません。

不動産担保ローンは無担保ローンに比べ高額な融資を受けやすく、金利も低くなる傾向があります。

一方で、不動産を担保にすれば絶対借りられるというイメージが持たれがちですが、実際のローンの審査基準は想像以上に高いものです。

- 絶対借りられる不動産担保ローンはありません

- 不動産の担保価値によっては柔軟な審査が期待できる

本記事では、不動産担保ローンの各社の特徴を比較し、不動産担保ローンの審査ポイントや注意点を解説します。

絶対借りられる不動産担保ローンはない

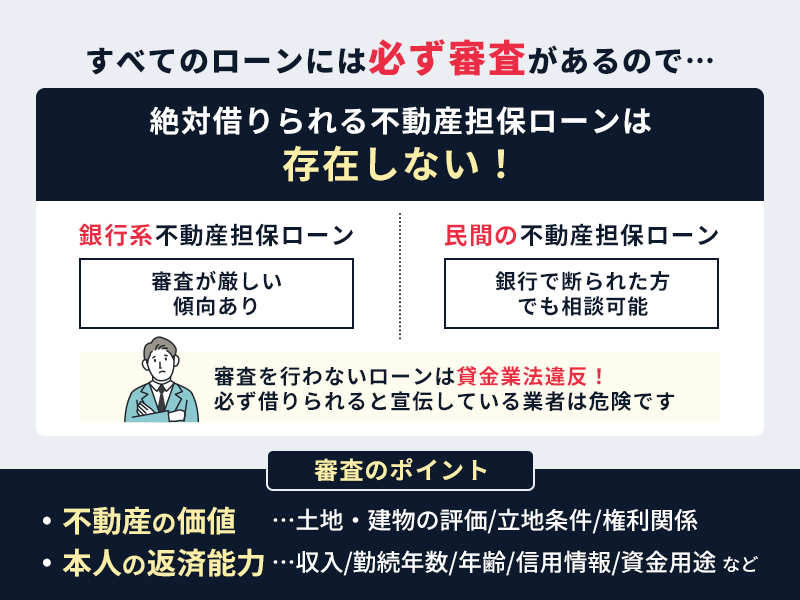

「絶対借りられる不動産担保ローン」は存在しません。

これはすべてのローンには必ず審査があり、不動産担保の価値だけでなく申込者の信用情報や返済能力も確認されるためです。

金融機関等は貸し倒れリスクを避けるために、厳しい基準を設けています。

審査を行わないローンは貸金業法違反となりますので、「必ず借りられる」と宣伝している業者は危険です。

担保となる不動産価値と返済能力の審査が必ず行われる

金融機関やローン会社は、基準に基づいて必ず審査を行います。

通常のローンでは、不動産の価値という物的な評価と、返済能力の有無という人的な評価を総合的に判断し審査が行われます。

どちらか一方だけではなく、両方満たすことが融資の必須条件です。

不動産価値の審査においては、売却した際にどの程度の金額を回収できるかを基準に評価をします。

主なチェック項目は以下の通りです。

- 土地の評価

- 建物の評価

- 立地条件

- 権利関係

評価額が高いほど借入可能額も大きくなりますが、金融機関によって算定方法が異なるため、同じ不動産でも評価額に差が出ることがあります。

また、物件の評価額が高くても、申込者の収入が不安定だと融資が難しくなります。

人的な評価項目は以下の通りです。

- 収入と返済比率

- 勤続年数・職業

- 年齢

- 信用情報

- 資金の使途

特に、過去の延滞履歴や多重債務は審査落ちの大きな要因となります。

さらに安定した収入があっても、抵当権が複数設定されていると審査に通らないこともあります。

比較的借りやすい不動産担保ローンはある

比較的、借りやすいとされている不動産担保ローンもあります。

銀行系の不動産担保ローンは審査が厳しい傾向にあります。

一方で、いわゆる民間の不動産担保ローンは、銀行での借入が難しい方を主な対象としたサービスです。審査は比較的柔軟で、利用者の状況に応じた対応をしてもらいやすいのが特徴です。

また、法人だけでなく個人でも利用できるものが多く、使い勝手の良い資金調達手段です。

審査が柔軟な不動産担保ローン会社10選

絶対に借りられる不動産担保ローンは存在しませんが、審査に通りやすい、審査が柔軟なローン会社はあります。

最近は柔軟な審査を行う会社が増えており、必要な書類が簡易的なケースもあります。

各社の特徴や審査基準の内容を調べ、自分の状況に応じてローン会社を選ぶのがポイントです。

併せて、審査に落ちないコツも事前に把握しておくとより効果的です。

法人向け

不動産担保ローンには、金融機関とノンバンク系サービスがあります。

ノンバンク系の特徴は、審査が比較的柔軟な点と、担保となる不動産の価値を重視する点です。

赤字決算や税金滞納があっても相談可能な場合があります。赤資スピードも速く、最短即日から数日で資金調達できるケースも多いです。

二番抵当や特殊な不動産にも対応し、融資額は数千万円から数億円規模、返済期間も長期に及びます。

一方、銀行は審査は厳しい傾向にありますが、ノンバンク系より金利は低めに設定されています。

総返済額や諸費用を確認し、自分に合った業者を選ぶようにしましょう。

| 会社名 | SBIエステートファイナンス | セゾンファンデックス | AGビジネスサポート | 丸の内AMS | L&Fアセットファイナンス |

|---|---|---|---|---|---|

| 金利 | 約3.5%〜7.5% | 約3.0%〜9.9% | 約2.99%〜11.8% | 約3.8%〜 | 年3.39%〜6.80% |

| 最低融資額 | 100万円 | 500万円 | 100万円 | 500万円 | 300万円 |

| 最大融資額 | 10億円 | 5億円 | 5億円 | 5億円 | 10億円 |

| 返済期間 | 最長35年 | 最長25年 | 最長30年 | 最長35年 | 最長35年 |

| 即日対応・即日融資 | 仮審査は最短即日本審査後最短翌日融資 | 仮審査は最短即日融資は数日程度 | 簡易診断は最短即日融資まで最短3日 | 結果通知は最短当日融資まで最短2営業日 | 仮審査は最短2営業日融資は最短1週間程度 |

セゾンファンデックス

| 特徴 | クレディセゾングループの信頼性を背景にした不動産担保ローン |

|---|---|

| 必要書類 | ・法人登記簿謄本・代表者の本人確認書類・代表者の住民票(世帯全員分)・代表者の収入証明書・法人及び担保提供予定者の納税証明書・法人決算書(直近2期分)・担保不動産の残高が確認できる書類 |

クレディセゾングループのセゾンファンデックスは、長年の実績を持ち、法人・個人事業主・個人を対象に幅広い資金ニーズに対応しています。

銀行融資が難しい方でも利用しやすい不動産担保ローンです。

事業資金や不動産購入、リフォーム、売却つなぎなど用途は様々で、赤字決算や税金滞納中でも相談可能なのが強みです。

融資額は500万円から最大5億円まで、返済期間は最長25年と長期にわたり計画を立てやすく、仮審査は即日回答、審査は最短3日で完了します。

全国対応・来店不要のWEB申込によりスピーディーで便利に利用でき、不動産の価値を最大限に活かした資金調達をサポートしてくれる点が魅力です。

AGビジネスサポート

| 特徴 | アイフルグループ、事業資金にも柔軟対応 |

|---|---|

| 必要書類 | ・代表者の本人確認書類・法人決算書(原則2期分)・固定資産評価証明書・納税証明書・担保物件に先順位の借入がある場合は返済予定表など |

AGビジネスサポートの不動産担保ローンでは、累計15万口座以上の取引実績があり、信頼性の高さが強みです。

事業資金や運転資金、開業支援、不動産購入など幅広い用途に対応し、第二抵当でも相談可能です。

審査は最短即日で、契約は来店不要で行えます。

郵送や訪問での手続きも可能なので、忙しい事業者でも利用しやすい点がポイントです。

赤字決算や債務超過の状況でも、現状の事業内容を踏まえて検討してもらえます。

さらに、不動産担保だけではなく、売掛債権担保融資(ABL)やファクタリングなど多様な資金調達方法を用意し、事業者の資金繰りを総合的にサポートしてくれます。

丸の内AMS

| 特徴 | 不動産担保ローン専門会社、特殊不動産にも対応 |

|---|---|

| 必要書類 | ・代表者の実印・会社の印鑑証明書・登記済み権利書 |

丸の内AMSの不動産担保ローンは、共有名義や持分不動産でも利用できる柔軟さが特徴です。

東京23区を中心に、一都三県で幅広い資金ニーズに対応しています。

不動産業者向けの仕入資金や転売資金まで幅広く利用でき、審査は最短即日、融資は最短2日で可能です。

決算内容や社歴に関わらず相談できる点も安心です。

公式サイトでは利用者の声として高評価が紹介されており、信頼性の高さも伺えます。

L&Fアセットファイナンス(旧・三井住友トラストL&F)

| 特徴 | 横浜銀行と三井住友信託銀行の共同出資、大手系の安心感 |

|---|---|

| 必要書類 | ・法人決算書や確定申告書類(直前3気分)・代表者の住民票や写真付公的証明書・担保不動産の登記簿謄本、公図、地積測量図、建物図面 |

柔軟な審査基準で幅広い資金ニーズに応えてくれるのがL&Fアセットファイナンスです。

横浜銀行グループと三井住友信託銀行が共同出資する会社なので安心感があります。

融資額は最大5億円まで対応可能で、リフォーム資金、事業資金などさまざまな用途に利用できます。

さらに、遊休資産を活用した資金調達やカードローン型の不動産担保ローンもあり、柔軟な資金計画をサポートしてくれます。

全国主要都市に店舗を展開し、経験豊富なスタッフが迅速かつ丁寧に対応してくれる点も強みです。

SBIエステートファイナンス

| 特徴 | 個人・法人・不動産事業者向けに幅広い商品ラインナップ |

|---|---|

| 必要書類 | ・法人登記簿謄本・代表者の本人確認書類・法人決算書(直近2期分)・担保不動産の登記簿謄本・事業計画書 |

SBIエステートファイナンスの不動産担保ローンは、スピードと柔軟さを兼ね備えています。

仮審査は最短即日回答、融資も迅速に進められるため、急な資金ニーズにも対応。

年間5,000件以上の相談実績があり、SBIグループの信頼性を持ち合わせ安心して利用できる点も魅力です。

事業資金から生活資金、相続関連資金まで用途は自由で、銀行では難しい案件にも柔軟に対応してくれます。

また、担保対象は通常の不動産だけでなく、特殊な不動産や既に担保設定がある物件でも相談できます。

耐用年数の制限もなく長期返済プランを組めるのも安心です。

経験豊富な担当者が状況に合わせて最適なプランを提案してくれるのも見逃せません。

個人向け

個人向けの不動産担保ローンは、住宅や土地などを担保にすることで高額な資金を借りられます。

銀行系は金利が低く長期返済に対応できる一方、審査が厳しく融資まで時間がかかる傾向があります。

これに対してノンバンク系は審査が柔軟で、最短即日で融資可否が分かるケースもあり、急ぎの資金調達に適しています。

親族名義の不動産にも対応する会社があるため、利用の幅が広いのも特徴です。

給与明細や確定申告書など最低限の書類で審査可能なケースもあり、年収に不安があっても担保価値を重視するため、個人にとっても利用しやすいといえます。

ただし、年齢制限がある場合もありますので事前に確認が必要です。

| 会社名 | MIRAIアセットファイナンス | 東京スター銀行スター不動産担保ローン | 楽天銀行不動産担保ローン | アサックス 不動産担保ローン | 住信SBIネット銀行 不動産担保ローン |

|---|---|---|---|---|---|

| 金利 | 年4.0%〜9.5% | 年1.0%〜7.25%(期間限定) | 年2.9%〜10.85% | 年1.95%〜7.8% | 年3.45%〜9.40% |

| 最低融資額 | 30万円 | 100万 | 100万 | 300万 | 300万円 |

| 最大融資額 | 5億円 | 1億円 | 1億円 | 10億円 | 1億円 |

| 返済期間 | 最長20年 | 最長30年 | 最長25年 | 最長35年 | 最長35年 |

| 即日対応・即日融資 | 最短即日審査・融資 | 仮審査は即日、本審査は数日 | 仮審査は即日、融資までは最短3週間 | 簡易審査は最短即日、最短3日融資可能 | 仮審査はWEB完結、融資まで3週間〜1ヵ月程度 |

日宝

| 特徴 | 信頼と実績の大手不動産担保ローン会社 |

|---|---|

| 必要書類 | ・不動産登記簿謄本 ・本人確認書類 ・収入証明書 等 |

日宝は、50年近い実績を持つ大手の不動産担保ローン会社です。

大手の中でも、個人の利用に対応している数少ない会社として知られています。

他の消費者金融で借入がある個人の方が、日宝の不動産担保ローンに借り換えることで、月々の返済額を減らしたり、金利を抑えたりできるケースもあります。

最低50万円から利用可能なため、事業を行っていない会社員の方でも利用しやすいのが特徴です。

お金を借りる際は不安を感じる方も多いでしょう。その点、日宝のように実績と信頼性の高い会社を選ぶと安心です。

アサックス 不動産担保ローン

| 特徴 | 年間1500件以上の実績とスピード融資 |

|---|---|

| 必要書類 | ・本人確認書類(運転免許証など)・収入を確認できる書類(源泉徴収票など)・実印・印鑑証明書・住民票・権利書 |

アサックスの不動産担保ローンは、スピーディーで柔軟な対応が魅力のサービスです。

1969年創業、東証上場の専門会社として長年の実績があり、年間1,500件以上の融資を行う信頼性の高さが強みです。

簡易審査は最短1日、融資は最短3日で実行できるため、急な資金ニーズにも安心です。

事業資金や運転資金はもちろん、開業資金や新規事業立ち上げなど実績がないケースでも利用可能です。

さらに、赤字決算や返済リスケ中でも前向きに検討してもらえます。

相続関連の代償金や親族間売買資金など複雑な事情にも対応でき、底地や借地権付建物、共有持分など一般的に扱いにくい不動産も担保にできます。

年齢や耐用年数の制限がなく、長期返済プランを組める点も安心です。

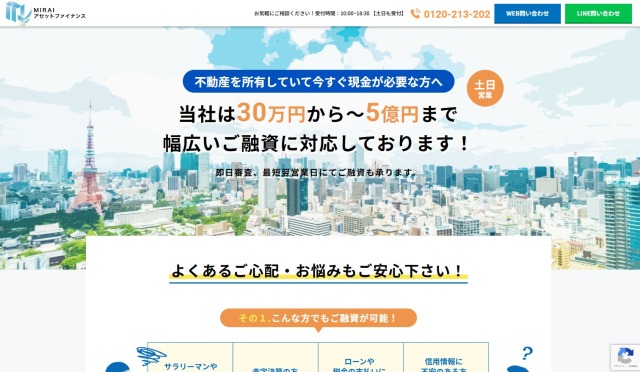

MIRAIアセットファイナンス

| 特徴 | 30万円からの融資が可能、土日対応 |

|---|---|

| 必要書類 | ・身分証明書(運転免許証、健康保険証、パスポート等)・収入証明(給料明細書)・実印と印鑑証明 |

MIRAIアセットファイナンスの不動産担保ローンは、柔軟な審査とスピーディーな対応が魅力のサービスです。

融資額は30万円から最大5億円まで幅広く対応でき、生活資金や納税資金、事業資金など自由な用途で利用可能です。

審査は即日回答、融資は最短翌営業日に実行できるため、急な資金ニーズにも安心です。

さらに、赤字決算や信用情報に不安がある方、共有持分や築古物件、事故物件など他社で評価が難しい不動産でも相談できます。

二番・三番抵当でも利用できるのも大きなポイントです。

返済方法は元金一括返済や元利均等返済から選べ、最長20年まで設定可能です。

土日営業やLINEでの問い合わせにも対応しているので、忙しい方でも利用しやすくなっています。

専門スタッフが状況に合わせた最適なプランを提案してくれる点も安心です。

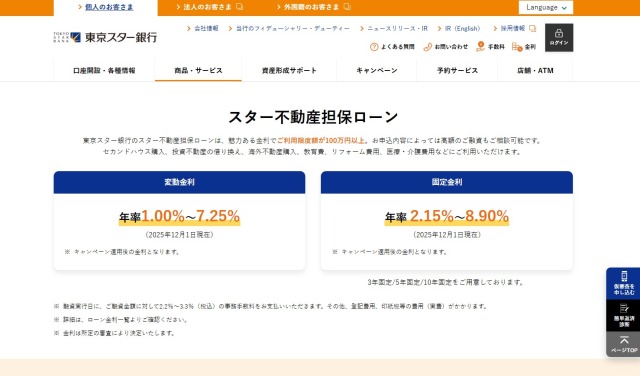

東京スター銀行スター不動産担保ローン

| 特徴 | 家族名義の不動産でも担保可能、住宅ローン返済中でも可 |

|---|---|

| 必要書類 | ・確定申告書(直近2期分)・源泉徴収票・住民税納税証明書・住民票(世帯全員分)・運転免許証または個人番号カード・固定資産税納税証明書 |

「スター不動産担保ローン」は、安心して幅広い資金に使える便利なローンです。

自宅や親族が所有する不動産を担保にでき、融資額は100万円以上、返済期間は最長30年まで設定ができます。

金利は変動型と固定型から選べるので、返済計画に合わせて柔軟に対応してくれます。

用途は事業資金を除き自由で、教育費やリフォーム費用、医療・介護費用、相続税の支払い、ローンの借り換えやおまとめなど幅広く利用可能です。

仮審査はWEBで最短3分、来店不要で手続きできる点も便利です。

複数のローンを一本化する「おまとめローン」としても活用できます。

楽天銀行不動産担保ローン

| 特徴 | 複数不動産での担保可能、使用使途は原則自由 |

|---|---|

| 必要書類 | ・本人確認書類・収入証明書・担保関係書類 |

楽天銀行の不動産担保ローンは、幅広い資金ニーズに対応できる便利なサービスです。

融資額は100万円以上1億円未満、返済期間は最長25年まで設定可能で、教育費やリフォーム費用、医療・介護費用、相続税の支払いなど自由に使えます。

金利は5年ごと見直しの固定型で、年2.09%〜10.85%と低水準です。

本人だけでなく親族の不動産も担保にできるほか、複数の不動産を組み合わせて高額融資を受けることも可能です。

審査はWEBで完結し、最短翌営業日に結果がわかり、融資実行も最短3週間で可能です。

さらに繰上返済手数料が無料なの、返済負担を軽減できます。

住宅ローンが残っている不動産でも第二順位抵当で利用できる柔軟さも魅力の一つです。

住信SBIネット銀行 不動産担保ローン

| 特徴 | 住宅ローン返済中でも利用可能、仮審査はWEB完結 |

|---|---|

| 必要書類 | ・本人確認書類(運転免許証、マイナンバーカードなど)・収入証明書・担保関係書類 |

住信SBIネット銀行の不動産担保ローンは、低金利で長期返済が可能な安心のローンです。

融資額は300万円から1億円まで、返済期間は最長35年まで設定可能です。

事業資金を除き、教育費やリフォーム費用、結婚資金、相続税の支払い、ローンのおまとめなど幅広い用途に利用できます。

金利は変動型で年3.45%~9.40%と比較的低く、住宅ローン返済中でも利用可能です。

審査はWEBで完結でき、仮審査は最短1日で回答可能です。

融資実行までは通常3週間から1か月程度かかります。

保証会社の保証を利用するため、別途保証料もかかりません。繰上返済手数料も無料なので、返済計画を柔軟に立てられるのも魅力です。

不動産担保ローンの本審査に落ちる確率は低い

一般的に、仮審査を通過すれば本審査も通過する可能性は高いとされています。

ただし、仮審査は簡易チェックに過ぎず、本審査ではより詳細な確認が行われるため、落ちる可能性は残ります。

金融機関やローン会社は具体的な通過率を公表していないため、「何%で落ちる」と明言はできません。

しかし、無担保の融資よりは審査に通りやすいとされており、1~3割ほどは通過率が高くなります。

仮審査で借入の可否や可能額の目安が分かる

仮審査では、申込者の年収や借入状況などをもとに融資可能かどうかを簡易的に判断します。

仮審査で分かることは主に次の項目です。

- 借入可能性の有無

- おおよその借入可能額

- 金利や返済条件の目安

- 審査のスピード感

借入が難しいと判断されれば、仮審査で落とされます。

金利や返済条件が示される場合もあり、利用者にとっては条件を比較することにも役立ちます。

次の本審査では、提出書類をもとに詳細な信用情報や担保不動産の評価を行い、融資の最終可否を決定します。

融資額や最終的な融資条件も、本審査で確定します。

ただし、仮審査が通っても本審査で落ちることもあるので、あくまで仮審査の結果は目安と考えたほうが良いでしょう。

不動産担保ローンの審査に通らない理由

不動産担保ローンの審査に通らない理由には、いくつかのケースがあります。

主な理由は下記のものです。

- 担保不動産の価値が低い

- 担保不動産に法的な制約がある

- 返済能力が不足している

- 信用情報に問題がある

- 他社からの借入が多い

築年数が古かったり、立地条件が悪く市場での流通性が低い土地だと、金融機関は担保としての安全性を認めにくくなります。

また、用途地域の制限や建築基準法に抵触する可能性があると、担保評価が下がり審査に不利になります。

さらに、登記簿上の権利関係が複雑で、所有者が複数いるケースでは、担保設定に必要な同意が得られず審査が進まないこともあります。

その他の理由についても深堀していきます。

他社の抵当権が複数設定されている

抵当権とは、ローンの返済が滞った場合に金融機関が不動産を差し押さえ、売却して貸したお金を回収できる権利をいいます。

他社の抵当権が複数設定されているとは、同じ不動産に対して複数の金融機関が抵当権を持っている状態を指します。

通常、最初に融資を行った金融機関が「第一抵当権」を設定し、売却時にはこの金融機関が優先的に回収します。

その後に別の金融機関が融資を行う場合は「第二抵当権」「第三抵当権」といった形で後順位の抵当権が設定されます。

しかし、複数の抵当権が設定されている場合、後順位の金融機関は回収できる金額が大幅に減る可能性があるため、融資に慎重になるのです。

申込者の返済能力が低いと判断された

金融機関は担保を売却して回収するよりも、毎月の返済で安定的に回収することを優先します。

担保だけに依存すると、売却までに時間やコストがかかり、回収額が想定より減るリスクがあるためです。

返済能力が低いと判断された場合、融資不可や融資額の減額、金利や条件が厳しくなるなどの影響が出ます。

また、保証人や追加担保を求められるケースもあります。

担保の価値があっても返済能力が見合わない場合は、融資は難しくなります。

税金や社会保険料の滞納がある

税金や社会保険料の滞納がある場合も、不動産担保ローンの審査に大きなマイナスとなります。

滞納は返済能力に問題があると判断され、融資が断られたり融資額の減額につながる場合もあります。

税金や社会保険料は優先的に回収される債務であり、金融機関よりも先に不動産の差押えが行われる可能性もあります。

そのため、滞納があると金融機関にとっては担保不動産の回収可能性が下がり、融資リスクが高まるのです。

さらに税務署などによる差押えや処分が行われると、信用情報に記録されることもありますので、滞納しないようにしましょう。

審査通過率を上げるためにすべきこと

まず、年収に対する返済額の割合を抑え、返済負担率を適正範囲に収めるようにしましょう。

既存の借入を整理したり、繰上げ返済を行ったりすることで返済余力を示せます。

また、源泉徴収票や確定申告書などを準備し、安定した収入を証明することも重要です。

過去の延滞がある場合は速やかに解消し、信用情報機関で自分の情報を確認しておくと安心です。審査前に新しいローンやカードを作らないことも、信用を保つためにも重要です。

さらに、担保不動産の権利関係を整理しておきましょう。

抵当権や借地権の問題を解消しておき、老朽化した建物は修繕やリフォームを行うなどの対策をすることで評価額を上げられます。

ローンの残債を減らしておく

残債を減らすことで、次のメリットが考えられます。

- 返済負担率が下がる

- 信用情報の改善につながる

- 追加融資を受けやすくなる

- 金利条件が有利になる可能性がある

年収に対して返済額の割合が小さくなれば、返済余力があると判断されやすくなります。

借入件数や残高が減れば、多重債務ではないと評価され信用度も上がります。

ただし、無理な繰り上げ返済を行うと資金繰りが厳しくなり返済能力に不安があるとみなされる場合もあります。

また、短期間に複数の借入申込をするのも避けましょう。

信用情報に申込履歴が残り、資金繰りに困っていると判断される可能性があります。

借入希望額を下げる

金融機関は審査の際に返済能力に見合った金額かどうかを重視します。

希望額が高すぎるとリスクが大きいと判断され、審査に落ちる可能性が高まります。

借入希望額を下げることで以下の効果が期待できます。

- 返済負担率が下がる

- 金融機関のリスクが減る

- 担保評価とのバランスがとれる

- 条件が有利になる

融資額が少なければ貸し倒れリスクが低くなり、審査通過の可能性も高まります。

また、不動産の評価額に対して借入希望額が適正であれば安心して融資しやすくなります。希望額が低いことで、金利や返済期間などの条件が柔軟に設定される場合もあります。

ただし、極端に希望額を下げると目的資金に足りずに再度借り入れが必要になることも考えられます。

短期間に複数回の借入をすると、資金繰りに困ってると判断されるリスクも生じます。

資金使途に必要な額を確保できるように、担保評価額や返済計画とのバランスを取りながら希望額を設定するようにしましょう。

融資が断られたら別の資金調達方法を検討しよう

融資が断られた場合に検討すべき資金調達方法は下記のものです。

- 他のローンを検討する

- 補助金や助成金を活用する

- 資産売却や自己資金を投入する

- 親族や知人から借入する

不動産担保ローンが利用できない場合でも、ビジネスローンやファクタリングなど代替手段があります。

無担保ローンでは、担保や保証なしでも借りられます。

審査や融資のスピードも速く、用途の幅が広いのが特徴です。ただし、金利は高めで借入額も少額になる傾向にあります。

不動産担保ローンの融資に関するよくある質問

不動産担保ローンは、土地や建物を担保にして資金を借ります。

まとまったお金を準備したいときに利用されることが多いですが、利用を検討する人が抱える疑問はたくさんあります。

そこで不動産担保ローンに関するよくある疑問をまとめましたので、利用の際の参考にしてください。

- 二番抵当・三番抵当でも融資は可能?

担保順位が後になるほど融資は難しくなりますが、担保価値が十分であれば可能な場合もあります。

不動産に複数の抵当権が設定されている場合、第一抵当権者が優先的に回収できます。

第二・第三抵当権者は残余資金からしか回収できません。

売却額が不足すれば回収できない可能性が高まります。

そのため、担保評価額が十分に高ければ、後順位でも融資が可能と判断される場合があります。

特にノンバンク系では、二番抵当や三番抵当での融資を取り扱うケースも見られます。

ただし、融資額が大幅に制限されたり金利が高くなることもありますので、利用する際には注意が必要です。

- 断られて審査に落ちた場合は信用情報にのりますか?

不動産担保ローンの審査に落ちたという事実そのものは信用情報には記録されません。

審査申込をした履歴は信用情報機関に6か月程度は残ります。

融資を断られたという履歴が他のローン会社に伝わることもありません。

ただし、短期間に複数の金融機関へ立て続けに申し込むと、申込履歴が多く残ってしまいます。

「資金繰りに困っているのではないか」と金融機関に判断される可能性があります。

結果として、次の審査に不利になることもありますので注意が必要です。