急ぎで資金調達したいときに、不動産担保ローンを利用することもあります。

不動産担保ローンは、不動産を担保にすることで高額な融資を受けられます。資金使途も比較的自由に設定できるのが特徴です。

銀行系の不動産担保ローンは金利が低いというメリットがありますが、審査が厳格で時間がかかり、即日での融資実行は難しいのが実情です。

一方で、ノンバンク系の専門会社では、柔軟な審査と迅速な不動産評価により、最短即日で対応できる場合があります。手続きがWEBで完結したり、夜間や土日祝日でも相談ができるなどサービスも充実しています。

- 不動産の審査があるため基本的に入金スピードは遅い

- 個人向けのサービスに対応している会社は比較的対応が早い!即日対応も可

本記事では、銀行系とノンバンク系の違いを比較し、即日対応可能な個人向け不動産担保ローンの特徴や利用時の注意点を解説していきます。

個人向け不動産担保ローン5選

即日融資は登記手続きの都合上、現実的には困難です。ここでいう即日対応とは即日での審査結果通知や相談を指します。

即日対応はすぐに融資可否がわかるため、資金計画を立てやすくなるでしょう。

次に下記のポイントを元に個人向け不動産担保ローン業者を厳選し、特徴を紹介します。

- 個人利用が可能であること

- 審査の柔軟性

- 金利や諸費用のバランス

- 全国対応などの利便性

| 会社名 | トラストホールディングス | アサックス | 日宝(Nippo) | つばさコーポレーション |

|---|---|---|---|---|

| 金利 | 年3.45%~7.45% (実質年率) | 年1.95%~7.8%(実質年率) | 年4.0%~9.9%(実質年率) | 年4.0%~15.0%(商品により異なる) |

| 融資スピード | 最短即日 | 最短3日程度 | 最短即日 | 最短数日 |

| 最低融資額 | 100万円 | 100万円 | 100万円 | 記載なし |

| 最大融資額 | 10億円 | 5億円 | 5億円 | 5億円程度 |

| 特徴 | 全国対応 出張査定 来店不要 | 都市部 不動産や事業資金調達に強い | 創業49年の老舗で特殊不動産にも対応 | 個人利用可能で特殊な不動産にも対応 |

ただし、金利や融資条件は時期や審査内容によって変動するため、必ず最新の情報は公式サイトでご確認ください。

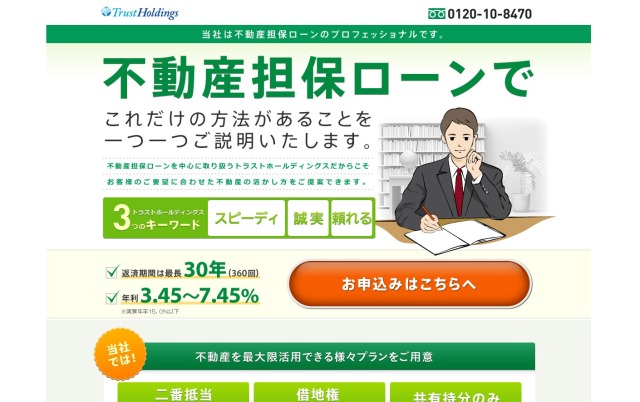

トラストホールディングス

| 対応エリア・時間 | 全国対応、出張査定あり。夜間・土日祝は要相談 |

|---|---|

| 担保条件 | 不動産所有者の同意があれば法人・個人問わず二番抵当・借地権・底地権にも対応 |

| 返済期間 | 1ヶ月~30年(返済回数1~360回) |

| 手数料・保証料 | 事務手数料:融資額の0%〜5.50%(出資法範囲内)期限前返済違約金:元金の0%〜5.50%保証人は必要となる場合あり |

トラストホールディングスは、個人向けに不動産担保ローンを提供する専門会社です。

公式サイトでは、相談時間によっては最短で即日融資可能と明示されています。融資額は100万円から最大10億円まで幅広く、返済期間は最長30年となっています。

土地・建物・マンションなど多様な不動産を担保にでき、二番抵当や借地権にも対応可能です。全国対応・出張査定も行っており、急ぎの資金調達も強みです。

日宝(Nippo)

| 対応エリア・時間 | 全国対応相談は平日中心 |

|---|---|

| 担保条件 | 個人・法人所有の不動産二番抵当も相談可能 |

| 返済期間 | 最長30年(返済回数360回まで) |

| 手数料・保証料 | 事務手数料あり(融資額に応じて設定)保証人は原則不要だが、状況により必要な場合あり |

日宝(Nippo)は、個人でも利用可能な不動産担保ローンです。即日融資が可能な場合もあり、融資額は100万円から5億円まで幅広く、返済期間も最長で30年です。

担保評価を迅速に進められるため、急ぎで資金調達をしたい個人に適したサービスといえます。

つばさコーポレーション

| 対応時間 | 全国対応個人・法人・個人事業主すべて対象土日祝も相談可能 |

|---|---|

| 担保条件 | 土地・建物・マンション・アパートなど幅広い不動産二番抵当や借り換えにも対応 |

| 返済期間 | 最長30年(返済回数360回まで) |

| 手数料・保証料 | 事務手数料あり(融資額に応じて設定)保証人は原則不要だが状況により必要 |

つばさコーポレーションは、個人・法人・個人事業主を対象に不動産担保ローン専門会社。

当日中に審査や相談が可能で、融資額は最大5億円まで、返済期間は最長30年となっています。元利均等返済や一括返済など複数の返済方式の選択も可能です。

全国対応・土日祝相談も受け付けており、急ぎの資金調達を検討する個人も利用しやすい環境が整えられています。

総合マネージメントサービス

| 対応エリア | 日本全国 |

|---|---|

| 担保条件 | 抵当の順位は問わず |

| 返済期間 | 最長35年(1回~420回) |

| 金利 | 年利3.4%~9.8% |

総合マネージメントサービスは、年利3%台から利用できる不動産担保ローンです。融資金額は最低30万円からと、個人の方や少額利用にも対応。

定年後の方も対象としており、独自審査を採用しているため、柔軟な審査が期待できます。銀行系の不動産担保ローンの審査に不安がある方も安心して利用できるでしょう

また、不動産活用コンシェルジュサービスがあり、お持ちの不動産の活用方法について、具体的に相談することもできます。

アサックス

| 対応エリア・時間 | 全国対応、土日祝も相談可能 |

|---|---|

| 担保条件 | 個人・法人所有の不動産(土地・建物・マンション等)二番抵当や借地権にも対応 |

| 返済期間 | 最長30年(返済回数360回まで) |

| 手数料・保証料 | 事務手数料あり(融資額の範囲内で設定)保証人は原則不要だが、状況により必要な場合あり |

アサックスは東証上場の不動産担保ローン専業会社で、個人も利用可能です。

簡易審査は最短即日、融資は最短3日であり急ぎの資金調達に対応できる点が大きなメリット。金利は年1.95%〜7.8%、融資額は100万円から最大5億円まで幅広く、返済期間も最長30年と柔軟です。

全国対応で土日祝日相談も可能で利用しやすい体制が整っています。

マテリアライズ

| 対応エリア | 全国対応 |

|---|---|

| 担保条件 | 二番抵当や三番抵当にも対応 |

| 返済期間 | 1回~240回 |

| 金利 | 年4.8%~9.8% |

マテリアライズは、個人も利用できる不動産担保ローンです。

審査スピードの早さが特徴で、即日審査に対応しており、最短で翌営業日に融資が実行されるケースもあります。

個人で、できるだけ早く資金調達をしたい方にとって便利なサービスです。ただし、最低融資額は100万円からとなるため、ある程度の資金規模が必要になります。

審査は不動産の担保価値を重視するため、パートや派遣の方でも利用できます。

個人向け不動産担保ローンの選び方

不動産担保ローンは、土地や建物などの不動産を担保にして資金を借りられる仕組みです。

まとまった資金が必要なときに利用でき、住宅ローンやカードローンとは違い、高額の融資や長期の返済が可能になる点が特徴です。

ただし、利用する際には金利や融資条件、審査のスピードなど確認すべき点が多くあります。

安心して利用するには、基本的な仕組みを理解し、自分に合った選び方を把握しておくことが欠かせません。

低金利のサービスを選ぶ

不動産担保ローンを選ぶときに大切なのが金利です。

金利は返済総額に直接影響するため、できるだけ低いサービスを選ぶことで長期的な負担を減らせます。

不動産担保ローンは無担保融資よりも金利が低く設定される傾向があり、総返済額を抑えられるのが最大の利点です。

担保を提供することで高額融資や長期返済も可能になり、資金計画にゆとりを持たせやすくなります。また、低金利をうたうサービスでも事務手数料や保証料などの諸費用が加わると負担が増える場合もあります。

不動産担保ローンは必要書類も多いので、金利の低く返済負担の少ないものを選びましょう。

銀行系は1%~5%、ノンバンク系は3%~15%

銀行系とノンバンク系の不動産担保ローンを比較すると、金利の違いが大きなポイントになります。

銀行系はおおむね 1%~5%程度と低水準で、長期返済にも対応できるため総返済額を抑えやすいのが特徴です。

ただし審査は厳しく、融資実行までに時間がかかる傾向があります。

一方、ノンバンク系は 3%~15%程度と幅が広く、銀行より高めに設定されるケースが一般的です。

審査は柔軟で、最短即日対応などスピードを重視したサービスが整っています。

300万円を借りた場合、銀行系で金利1%なら年間利息は約3万円、5%なら約15万円です。

これに対しノンバンク系で金利3%なら約9万円、15%なら約45万円となり、条件によっては数十万単位の差が生じる可能性があります。

最低融資可能額を確認する

最低融資額は金融機関やノンバンクごとに設定されており、額を確認することも重要なポイントです。

不動産担保ローンの最低融資額の平均額はおおよそ100万円前後です。

銀行系の場合は最低融資額が300万円前後の場合もあります。一方、ノンバンク系は30万円から対応可能な会社もみられます。

個人の場合は融資希望額が少額の場合も多く、最低融資額が高いサービスを選んでしまうと条件に合わず利用できない可能性があります。

借入希望額とサービスの最低融資額が一致しているかを事前に確認することで、無駄な申込や審査落ちを避けられるでしょう。

家族や親族名義でも利用できるサービスかをチェック

不動産担保ローンを利用する際には、担保にする不動産の名義が誰であるかを確認しましょう。

借入希望者本人の名義であれば問題なく進められるケースが多いですが、家族や親族の名義で利用できるかどうかは金融機関やサービスによって対応が異なります。

銀行系では原則として本人名義の不動産のみを対象とすることが多く、親族名義は認められない場合があります。

一方、ノンバンク系では親や配偶者など親族名義の不動産を担保にできるサービスもあります。その場合は名義人の同意や署名が必要です。

借入希望者が不動産を所有していない場合でも、親族の協力があれば資金調達の選択肢が広がります。

また、自分のものと思っていても登記を確認したら共同名義だった場合もあるので注意が必要です。

事前に家族や親族名義でも利用可能かをチェックしておきましょう。

即日対応可の不動産担保ローンサービスの特徴

即日対応可の不動産担保ローンは多くありません。

特に、銀行系の不動産担保ローンは、ノンバンク系に比べて融資までのスピードが遅く、手続きに数日から数週間かかることが一般的です。

ここでは、即日対応を可能にする不動産担保ローンサービスの特徴を具体的に紹介し、利用者が比較・検討しやすいよう整理します。

ノンバンク系の不動産担保ローン専門会社

ノンバンク系は審査基準も柔軟で、赤字決算や税金滞納があっても対象となる場合があります。保証人不要で全国対応・来店不要のサービスも多く採用されています。

ただし、金利は銀行系より高めに設定される傾向があるため、総返済額や諸費用を含めて慎重に比較しましょう。

独自審査を採用し、不動産の評価が早い

ノンバンク系の不動産担保ローンは、独自の審査基準を用いて柔軟に不動産を評価します。そのため、個人でも利用しやすいだけでなく、審査や融資の進み方も比較的早い傾向があります。

特に、不動産担保ローンを専門に扱う会社ほど知識や経験が豊富で、評価の方法も体系化されています。

余計な工数がかからず、スムーズに審査が行われます。結果として、より早く安心して利用できる点が大きなメリットです。

夜間や土日祝日にも対応している

夜間や土日祝にも対応している不動産担保ローンもあります。

資金が急ぎで必要になるのは、必ずしも平日とは限りません。平日のみ対応の会社では、月曜日になるまで申し込みが受け付けられず、手続きが遅れてしまうことがあります。

一方、土日対応の会社であれば、週末のうちに必要な手続きを進められるため、月曜の朝に融資が実行されるケースもあります。

急ぎの方は、夜間や土日祝日対応の不動産担保ローンを選ぶのが良いでしょう。個人向けのサービスは、比較的土日にも対応していることが多いようです。

手続きがWEBで完結する

手続きがすべてWEBで完結する不動産担保ローンサービスもあります。

従来のように金融機関へ来店したり、書類を郵送したりする必要なく、パソコンやスマートフォンからいつでも申し込みが可能です。

そのため、平日昼間に時間が取れない事業者や個人でも、自分の都合に合わせて手続きを進められます。

また、必要書類のアップロードや審査もオンラインで行えるため、融資までのスピードが速くなります。

さらに、交通費や郵送費などの余計なコストを削減できます。申込状況や審査の進捗もオンラインで確認できるため安心です。

全国対応が可能なので、地方在住者でも都市部のサービスを利用できる点も大きなメリットです。

不動産担保ローンの融資や対応を早めてもらうための方法

不動産担保ローンでできるだけ早く融資を受けるためには、事前の準備が大切です。

まず、本人確認書類や登記簿謄本、収入証明など必要書類を揃えておきましょう。また、担保となる不動産の評価資料を事前に提出することで、査定時間の短縮も期待できます。

さらに、WEB申込やオンライン審査に対応しているサービスであれば、来店せずに手続きを進められ、対応がスムーズになるケースもあります。

次に、具体的な方法をみていきましょう。

急ぎである理由や希望条件を事前に伝える

不動産担保ローンを急ぎで利用したい場合には、急いでいる理由やどのような条件を希望しているのかを事前に伝えましょう。

理由を明確に伝えることで、金融機関やノンバンク側が対応の優先度を判断しやすくなり、結果として手続きが早く進む可能性が高まります。

たとえば「納税期限が迫っている」「仕入資金が必要」など具体的な事情を伝えると、担当者も状況を把握しやすくなります。

融資額などの希望条件を事前に伝えることで、不要な提案や再確認の手間を減らし、手続きの効率化につながるケースもあります。

必要書類を事前に用意する

必要書類を事前に用意しておくことで審査がスムーズに進み、融資までの時間を短縮できる場合があります。

本人確認書類や登記簿謄本、収入証明などが揃っていれば、ローン会社側も迅速に判断できます。

さらに、事前準備をしておくことで「資金調達に対する計画性や信頼性」を示すことができ、審査担当者に好印象を与える効果もあります。

必要書類を揃えておけば、手続きのスピードを早められるだけでなく、審査通過率も上がる可能性があります。

書類の不備・記載ミスをなくす

提出書類に誤りがあると再確認や差し戻しが必要となり、審査や融資実行までの時間が大幅に遅れてしまう原因にもなります。

特に即日対応やスピードを重視する場合、書類不備が遅延につながることもあります。

不備があると、修正や再提出を繰り返すことになり、担当者とのやり取りが増え、余計な手間やストレスが発生する恐れも考えられます。

審査しやすい状態の不動産を担保にする

金融機関は、担保価値と権利関係の明確さを重視します。

そのため、抵当権や差押えがなく、権利関係が整理されている物件ほど、評価がスムーズに進みやすい 傾向があります。

立地や市場価値が安定している物件は、高く評価されやすい点もメリットです。

共有名義の場合は、関係者全員の同意や署名が必要になるため、事前に話し合いを済ませておくことで手続きが円滑になります。

複数社へ同時に相談する

金融機関やローン会社ごとに審査基準や金利、融資可能額、返済条件は異なります。

複数社に同時に相談することで、条件を比較しやすくなり、自分に合った選択肢を見つけやすくなります。

また、対応スピードや審査の柔軟性といった違いも見えやすくなります。特に急ぎの場合は、1社に絞るよりも複数社と並行して進めることで、万が一の遅延リスクに備えやすくなります。

即日対応ローンに関するよくある質問

即日対応の不動産担保ローンは、多くの利用者から質問が寄せられています。

ここでは、即日対応ローンに関するよくある質問を整理し、利用前に知っておきたい注意点や準備のコツを分かりやすく解説します。

- 個人事業主ではなく個人でも利用できるの?

個人として不動産担保ローンを利用できるケースもあります。

多くの金融機関やノンバンク系の専門会社では、事業資金だけでなく生活資金や教育費、納税資金、リフォーム費用など幅広い用途に対応しています。

審査では担保となる不動産の評価や権利関係が重視されるため、安定した価値を持つ物件であれば融資が通りやすくなります。

ただし、利用目的や返済計画を明確にしておくことが重要です。

- 資金使途は自由ですか?

不動産担保ローンの資金使途は、比較的自由に設定されているケースが一般的です。

多くの金融機関やノンバンク系では「資金使途自由型」として提供されていることも多く、利用者が必要に応じて柔軟に資金を活用できます。

ただし、商品によっては用途が限定される場合もあります。

例えば、リバースモーゲージ型では生活費や老後資金に限られることがあります。

中には事業資金専用や住宅関連資金に限定されるケースもあるため、利用前に条件を確認することが重要です。

- 個人向けのサービスでも総量規制の対象外ですか?

不動産担保ローンは個人向けの利用でも総量規制の対象外となるケースが多いです。

総量規制とは貸金業法に基づき、年収の3分の1を超える借入を制限する仕組みですが、これは主に消費者金融やカードローンなどの無担保ローンに適用されます。

一方、不動産担保ローンは担保物件から回収できる仕組みがあるため、原則として除外されます。

そのため、個人でもまとまった資金を調達しやすいのが特徴です。

ただし、自宅を担保にする場合など一部のケースでは規制が適用される可能性があるため、事前に金融機関へ確認することが安心につながります。

- 家族に内緒で利用できますか?

不動産担保ローンは、家族に内緒で利用することは基本的に難しいといえます。

担保にする不動産の登記簿上の所有者全員の同意が必要で、共有名義の場合はもちろん、単独名義でも金融機関によっては配偶者の同意を求められることがあります。

また、抵当権を設定すると登記簿に記録され、第三者でも確認できます。

さらに返済が滞れば担保不動産が処分対象となり、生活に直接影響するため、家族に隠して進めるのは現実的ではありません。

安心して利用するためには、事前に家族と話し合い、合意を得たうえで申し込むことが望ましいです。

- 個人所有の家は担保にした後も住み続けられますか?

個人所有の家を不動産担保ローンに利用しても、返済を続けている限りはそのまま住み続けられます。

担保に入れるというのは「万が一返済できなくなった場合に金融機関が回収できる権利を設定する」という意味です。

したがって、すぐに家を手放さなければならないわけではありません。

ただし、返済が滞ると担保不動産が競売などで処分される可能性があるため、無理のない返済計画を立てることが重要です。